文|周享玥

编辑|张硕

590倍超额认购的“香饽饽”设定还没能维持几天,阔别资本市场6年之久的先声药业就在二次上市首日迎来股价破发。

10月27日,药企“老兵”先声药业在港交所挂牌上市,向全球发售的2.61亿股,每股定价13.7港元,募资约33.9亿港元。

不过,顶着高瓴入股和590倍超额认购光环高调上市的先声药业,却在上市首日遭遇破发,股价一度触及10.1港元的最低点,跌幅超过26%,到收盘时,股价虽有所回升,报收10.98港元,但跌幅仍高达19.85%,总市值286亿港元,较发行市值蒸发约71亿港元。

彼时,有数据推算,由于先声药业破发,高瓴的基石投资缩水约1000万美元(约合7750万港元),散户中签一手(1000股)则亏损逾2700港元。

次日(10月28日),先声药业股价开盘后再度下跌,让热衷打新的投资者彻底懵圈。不过,接近尾盘时,其股价出现回升,最终以0.18%的微弱涨幅收盘,并在第三日迎来较大回涨,盘中一度涨至11.62港元/股,截至10月29日收盘,报收11.5港元/股,涨幅为4.55%,总市值299.7亿元。以创始人任晋生家族78.13%的持股比例计算,其持股市值达234亿港元(约合202.5亿元)。

图源:视觉中国

美股征战:倒霉接盘侠悲情退市

先声药业故事的开始,离不开一个关键性人物——任晋生。

1982年,年仅20岁的任晋生从南京中医药大学中药专业毕业,随后被分配到启东盖天力制药厂做技术员。在这里,他很快捣鼓出了一个叫“汽水晶”的新产品,却没有得到市场认可,后来又在机缘巧合下试水营销,反而打响了“盖天力”的名气,他自己也在短短10年内,从一名车间普通技术员坐上了经营副厂长位置。

1992年,任晋生毅然辞掉国企铁饭碗,和其他6位平均年龄只有20多岁的年轻人一起前往南京创业。几个人凑齐5万元承包下江苏省医药工业公司的新特药经营部,通过在国内率先采取“总经销”、“总代理”的经营模式,走出了一条独树一帜的道路。

据报道,他们当时总经销的儿童口服青霉素“再林”在上市第二年底销售额就一举突破了亿元大关,无论是销售收入还是利润都超过了江苏医药工业公司,任晋生因此名声大噪。

1995年,江苏省医药工业公司改制成为江苏臣功医药有限公司(先声药业前身),任晋生出任总经理,正式走上创业之路,很快就把代理工作做得风生水起。但随之而来的,是“臣功再欣”和“再林”两款药品的生产厂家看到丰厚利润后决定收回销售总代理权自己销售,并挖走臣功医药一批销售骨干的重大危机。

为了应对危机,江苏臣功医药先是在1999年改制成为一家以民营资本为主导的企业,并放弃已经颇具名气的“臣功”之名,更名“先声”,2001 年又通过资本运作并购了“再林”的生产企业海南富海,从医药商业公司转型成为制药公司。

图源:先声药业官方微信公众号

2003年,任晋生又挖来中国药科大学教授殷晓进担任研发副总裁,并砸下重金仿制了2001年在日本上市的一款治疗中风的药品依达拉奉,取名必存,该药在上市第一年就卖出了1.4亿元的成绩。

2006年,任晋生又将联想旗下弘毅投资刚送来的2.1亿元投资全部砸进烟台麦得津公司的收购交易,得以成功击败60多家国内外竞争对手,将抗癌新药、世界首个重组人血管内皮抑制素产品“恩度”收入囊中。

有了必存和恩度这两个钱袋子,先声药业发展迅速,于2007年4月登陆纽交所,不仅成为了中国首家在纽交所上市的生物和化学制药公司,还以2.26亿美元的募资额一举刷新了亚洲化学生物药企的IPO记录,市值更是一度超过10亿美元。任晋生本人也在当年闯入胡润百富榜,以16亿元身家排在第497名。

恩度的成功让任晋生尝到了并购的甜头。上市以后的先声药业开始疯狂“买买买”,有报道显示,仅在上市当年,先声药业就至少完成了六次并购,而这些并购没用多久就赚回来了投资成本。

2009年,任晋生又拿出1.96亿元从当时国内第二大狂犬疫苗生产商延申生物的实控人杜伟民手中买下该公司37.5%的股权,并很快增持至50.77%。

然而,收购完成仅一个月后,延申生物就被药监局查出人用狂犬疫苗存在质量造假问题,7名高管被捕,公司也基本陷入停产状态,先声药业成了跑步入场的接盘侠,不仅2个多亿的投资款打了水漂,业绩和股价也被迫遭遇双杀。

再加上金融危机,浑水、香橼两家做空机构联手猎杀中概股等接二连三的打击,先声药业彻底落入泥潭,到2013年左右,其每日成交量已经只有几千股至一万多股,难以满足企业再融资的需求。

无奈之下,先声药业只好宣布私有化,由先声药业、弘毅投资、挚信资本、复星医药等共同组成财团,以4.95亿美元的总代价于2014年正式完成私有化,从美股退市。

但任晋生显然是心有不甘的,在后来接受媒体采访时,他曾不止一次提到“公司被低估”,并称“对疫苗行业不了解,我们交了‘大学费’。”

重返战场,药企老兵上市即破发

远离战场的日子并没有持续太久,2020年6月初,先声药业向港交所递交了IPO上市申请,拟登陆港股市场。

其招股书显示,先声药业是一家“快速转型为创新和研发驱动的制药公司”,已连续多年位居“中国创新力医药企业十强”“中国制药工业百强”,目前主要专注于肿瘤、中枢神经系统和自身免疫三大疾病领域的创新药和高壁垒仿制药开发。

截至2020年6月底,其旗下的10种主要产品中包括必存、英太青、安信、捷佰舒4种首仿药,捷佰立、舒夫坦、再林3种仿制药,恩度、艾得辛2种一类创新药,和中人氟安1种改良型新药。

业绩上,2017年至2019年,其分别实现营收38.68亿元、45.14亿元、50.37亿元,年复合增长率14.1%;归母净利润分别为3.5亿元、7.34亿元及10.04亿元,年复合增长率高达69.2%。其中,来自仿制药主要产品的销售收入分别占总收入的60.7%、54.9%及46.5%,创新药收入占总收入比例分别为21.4%、25.5%及32.9%。

相比其他很多还处于巨幅亏损阶段的医药公司,有着亮眼业绩打底的先声药业,无疑给了投资者一种绩优股的印象;再加上有高瓴资本、奥博资本等7家知名机构作为基石投资者,先声药业最终获得了589.47倍的超额认购,公开配售申购人数高达362035人,一手中签率5%。

然而,接下来的剧情发展却打了投资者一个措手不及。10月27日,先声药业在港股市场上市,却不想首日即破发,跌幅一度超过26%,到收盘时,跌幅仍然高达19.85%。在上市前一日的暗盘交易时,其股价就已经大跌15.77%。

这种情况在当前医药股火热的行情下并不多见。据媒体统计,2018年以来,港交所共有48家医药保健类公司上市,挂牌首日涨幅中位数为9.77%,首日上涨的有34家,下跌的有9家,另有5家平盘。

先声药业为什么破发?

有分析称这与其主业承压、产品线不具备太大优势有较大关系;也有业内人士认为这是因为其新股发行价过高,且大盘短期报价不好。

香颂资本执行董事沈萌则告诉AI财经社,其中可能存在三种原因,“一是先声药业可能在生物医药的细分领域概念中并不占优,它主攻的是神经系统、肿瘤、自身免疫等方向,而目前生物医药方面最热门的其实是疫苗”。

第二个原因则与蚂蚁集团打新有关。沈萌表示,先声药业招股和挂牌,与蚂蚁集团的招股在时间上有一定重叠,不排除先声药业的股价下跌存在“误伤”——部分投资者可能会把资金腾挪出来去参与蚂蚁集团的配售,导致大量资金快速流出,形成抽血效应。

对于第三种原因,沈萌则表示,“一个公司能有这么高的超额配售,就说明市场对它的股票是供不应求的,不太可能出现首日破发且之后股价持续下跌这样与前者完全矛盾的现象。如果二者同时出现,肯定有一个是虚假,而二级市场并不是容易被个人或某些人控制的市场,那可能就不排除将近600倍的超额配售里面存在一定的人为制造的繁荣假象”。

此外,值得一提的是,外界对先声药业主业承压的担忧或许不无道理。

据招股书显示,必存一直是先声药业的拳头产品,2017年至2019年,该产品的销售收入占总营收的比重分别为32.2%、26.6%、18.6%;但这款产品却在2019年被纳入了《监管目录》,且未能进入2020年1月生效的最新医保目录。

这直接导致了必存的销售收入从2018年的11.99亿元跌至了2019年的9.37亿元,并进一步由2019年上半年的5.73亿元减少至2020年上半年的1.78亿元,占总营收的比重则跌至了9.2%。

虽然先声药业赶在上市前抓紧推出了两款创新药产品——进口创新药阿巴西普注射液“恩瑞舒”和1类创新药依达拉奉右莰醇注射用浓溶液“先必新”,并计划在2021年推出新药KN035。但这三个重磅新药能否快速弥补必存销量减少对业绩造成的影响,显然还具有不确定性。

图源:先声药业官方微信公众号

据报道,“恩瑞舒”所在赛道,不仅强者众多,有着辉瑞、强生、罗氏、优时比、三生制药等国内外药企,从定价来看,售价为6000元/月的阿巴西普注射液,也远没有每月花费在2000元左右的同类产品阿达木单抗和托法替布具有价格优势。

据沈萌透露,医药行业很大程度上要依赖营销,“如果想用新品来补足老产品原有市场的空白,不仅需要考虑药品本身的功效等因素,还要依赖于企业的销售能力,它是否愿意砸钱去做更多的前期推广,让医生、病患了解并接受或者愿意使用这款药”。

这恰恰也是先声药业此次募资所得款项的主要计划用途之一。据招股书显示,上市募资所得款项中,60%(约19.15亿港元)将用于重点治疗领域在研产品的研发,加强销售及营销能力则将分得10%(约3.19亿港元)的款项。

此外,值得一提的是,2017年至2020年上半年,先声药业的研发投入占总营收的比重分别为5.5%、9.9%及14.2%、23.6%,呈逐渐上升状态。

高瓴滑铁卢?所投医药领域企业市值达2.5万亿

590倍的超额认购和上市首日即破发的巨大反差,让先声药业备受质疑的同时,也让其背后的基石投资者高瓴资本被贴上了“医药滑铁卢”“看走眼”等标签。

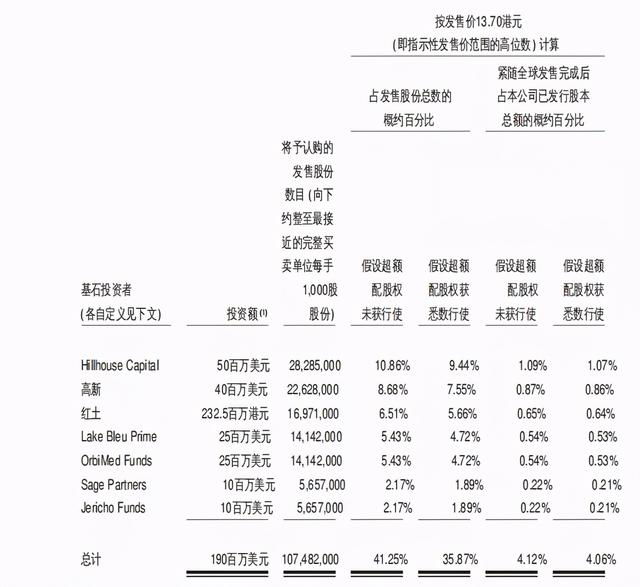

据招股书显示,此次先声药业港股上市,高瓴资本(Hillhouse Capital)等7家机构作为基石投资者合共认购约1.9亿美元(约14.73亿港元)并锁定6个月,其中,高瓴认购5000万美元,上市后将持股1.09%,认购价格与发行价持平,为13.7港元。

在先声药业之前,高瓴已在医药赛道投资了百济神州、信达生物、药明康德、基石药业、翰森制药、启明医疗、甘李药业、君实生物等在内的多家企业,并获得不菲收益,也因此被冠以了“医药投资圣手”的称号。

据2020年9月高瓴创始人张磊在首届HICOOL全球创业者峰会上披露的数据显示,高瓴目前已经在全球医疗领域和大健康产业累计投资了160多家企业,其中中国企业超过100家,总投资金额超过1200亿元,投资企业的总市值超2.5万亿元。

实际上,近年来,随着高瓴一步步走向“神坛”,高瓴参与的项目常常能在二级市场受到机构和散户的疯狂追捧,且大多都能在IPO首日股价大涨。

也因此,对于那些准备上市的公司来说,“高瓴入股”就意味着有了股价维稳的利器。但先声药业显然打破了这种“惯例”,上市首日股价破发,不仅使高瓴所持股票市值浮亏近7750万港元,也让跟着高瓴而来的散户一手亏损逾2700港元。

对此,沈萌告诉AI财经社,“单从先声药业破发去判断高瓴遇到滑铁卢,其实有些说得过度了。虽然从眼前来看,它可能账面有亏损,但如果先声能够迅速去成长,它未来的股价也不会说就是一路走低的,所以现在下结论还为时过早,还是要看高瓴退出时在这一单上的投资收益比才能进行判断”。

图源:视觉中国

实际上,对于已经在医疗领域深耕多年的高瓴来说,先声药业股价破发对其追逐医疗健康风口的脚步能够产生的影响或许微乎其微。

作为全球顶尖的投资机构之一,自2012年前后进入医药医疗、大健康领域以来,高瓴已经在生物医药、医疗器械、医疗服务、医药零售等多条赛道投入重金。2020年以来,在新冠疫情席卷全球的背景下,高瓴更是推出了聚焦早期投资的高瓴创投,据悉,大半年时间内,仅生物医药和器械领域,高瓴投资的企业数量就比2018年一整年上升了3.5倍。

这些企业显然也给高瓴带来了不菲的收益。在2020年3月18日发布的《2020胡润中国百强大健康民营企业》榜单中,有近三分之一的公司背后都站着高瓴资本,榜单前十名中,高瓴投资的民营医药公司就占据了7家。其中,居于首位的恒瑞医药市值高达3720亿元,药明康德则以1750亿元市值排在第3名,眼科领域的爱尔眼科也以1240亿元市值排在榜单第9名,

据最新数据显示,截至10月29日收盘,恒瑞医药、药明康德和爱尔眼科的市值已经分别达到4854亿元、2753亿元、2572亿元。

但也不乏先声药业这样刚上市股价即下跌的。实际上,就在先声药业上市前不久,高瓴投资的另一家生物医药企业嘉和生物已于10月7日在港股上市,上市当日大涨16.46%,但到第三日,其股价就开始持续下跌,截至10月29日收盘,股价报收22.2港元/股,已经较上市首日的收盘价27.95港元/股跌去超20%。

本文由《财经天下》周刊旗下账号AI财经社原创出品,未经许可,任何渠道、平台请勿转载。违者必究。

原地址:https://www.chinesefood8.com/12510.html版权声明

本文仅代表作者观点,不代表本站立场。

本文系作者授权发表,未经许可,不得转载。